現在の日本ではまだオンラインカジノに関する明確な法律がなく、国会ではカジノを含む統合型リゾート:IR(Integrated Resort)の実施法案について議論されています。

2018年5月30日の衆院内閣委員会で、カジノ勝ち金の課税関係について問われた国税庁の山名規雄課税部長は、一般論では一時所得として課税対象になるとの認識を示しました(こちらの記事にまとまっています)。

まずは一時所得とはどのようなものか、計算方法・経費の注意点と一緒に知っておきましょう。課税対象になったら、確定申告の必要書類・流れとサラリーマンの場合の対策を押さえておきます。

合わせて税金対策と仮想通貨についてまとめました。

目次

一時所得の対象と無申告の追加課税

一時所得は「一時的、偶発的な所得」と定義されていますが、国税庁のホームページでは一時所得の対象はこのようになっています。

(1) 懸賞や福引きの賞金品(業務に関して受けるものを除きます。)

(2) 競馬や競輪の払戻金

(3) 生命保険の一時金(業務に関して受けるものを除きます。)や損害保険の満期返戻金等

(4) 法人から贈与された金品(業務に関して受けるもの、継続的に受けるものは除きます。)

(5) 遺失物拾得者や埋蔵物発見者の受ける報労金等(参考)国税庁:一時所得

オンラインカジノの配当が一時所得の課税対象に確定すれば、「競馬や競輪」の払戻金と同じカテゴリに入る可能性が高いです。

競馬や競輪の勝ち金はその場で現金払いが一般的ですが、オンラインカジノはクレジットカードや決済サービス(エコペイズなど)を通じて入手金して履歴が残るため、税務調査で見つかりやすいです。

加えて無申告(未納税)の場合は「加算税」と「延滞税」が課されます。さらに未納税の税金は、自己破産しても支払い義務は無くなりません(破産法第253条1項1号より)。

「決済方法」「追加徴税」「支払い義務」という点で、納税を念頭に置いてプレイした方があとあと安心です。

一時所得の計算方法と経費の注意点

一時所得の金額は、次のように算式します。

総収入金額-収入を得るために支出した金額(注)-特別控除額(最高50万円)=一時所得の金額

(注) その収入を生じた行為をするため、又は、その収入を生じた原因の発生に伴い、直接要した金額に限ります。

(出典)国税庁:一時所得

一時所得は金額の1/2を給与所得など他の所得金額と合計して、総所得金額から納める税額を計算します。つまり所得の半分は非課税になります。

またオンラインカジノで勝った時の賭け金は経費計上できますが、負けた時の賭け金は経費になりません。利益(勝利金ー勝ったゲームの賭け金)の合計が年間50万円を超えたら確定申告が必要です。

例えば年間収入が300万円・損失が500万円で合計マイナス200万円だとしても、300万円勝った時に100万円しか使っていなければ200万円が課税対象になります。

ただオンラインカジノでは、プレイするたびにもらえる「コンプポイント」と呼ばれるお得な仕組みがあります。コンプポイントはいつでも現金に換金できるので、貯めておくと負け金額を減らすことができます。

業界で一番コンプポイントがもらえるオンラインカジノについて、こちらの関連記事にまとめたのでチェックしてみてください。

確定申告はカジノから支払調書をもらおう

確定申告では3つの書類が必要になります。

- 源泉徴収票

年末年始頃に企業から受け取る - 経費の領収書

所得が300万円以下の場合は不要 - 支払調書

年末年始頃にカジノから受け取る

カジノを勉強するための書籍・商材・セミナー代などは、経費になる可能性が高いので領収書を取っておきましょう。

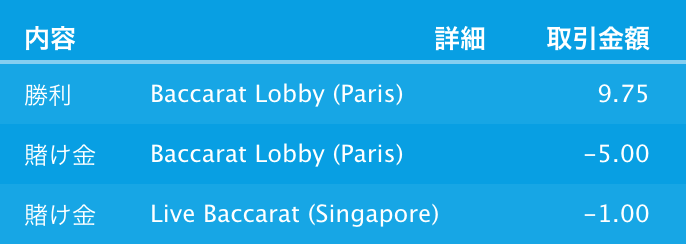

また支払調書はカスタマーサポートに連絡すれば郵送やメールで送ってくれます。万が一カジノが対応できない場合は、自分で収支明細を作成またはダウンロードし、賭け金が分かる画面のキャプチャも撮っておきましょう。

ちなみに日本人プレイヤーに最も選ばれている「ベラジョンカジノ」では、マイページにログインして「マイカジノ」→「取引履歴」→「ゲーム履歴」から収支明細を確認できます。12ヶ月以上前の取引履歴も、カスタマーサポートで対応してくれるので安心です。

確定申告は1月1日から12月31日までを対象に、翌年の2月16日〜3月15日までに行います。

インターネットから自分で行うこともできますし、顧問税理士にお願いする人もいます。手続きの流れや必要書類は、国税庁の「確定申告特集」ページにまとまっています。

サラリーマンで確定申告が必要な場合

経営者(法人)や個人事業主は毎年決算や確定申告を行なっていますが、企業勤めの人も確定申告が必要なケースが国税庁のホームページに記載されています。

2か所以上から給与の支払を受けている人で、主たる給与以外の給与の収入金額と給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

(国税庁)給与所得者の確定申告

オンラインカジノの年間合計配当が「20万円」を超えた場合は、確定申告の必要があります。

副業が会社にバレないための住民税対策

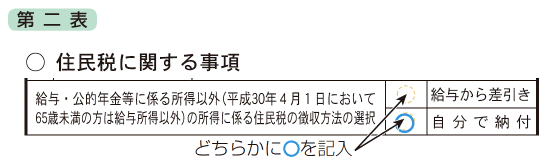

もしカジノが副業とみなされて「会社にバレるのが不安」という人は、確定申告書(第二表)の住民税に関する事項の徴収方法を「自分で納付」にすると、住民税徴収票が会社ではなく自宅に届きます(住民税に関する事項)。

ちなみに私は副業が会社にバレて辞めたことがあり、その経験を踏まえてオンラインカジノが副業に最適な理由と会社にバレないやり方をこちらの記事にまとめてあります。

個人事業主になって税金対策を増やそう

個人事業主になるとカジノが事業(仕事)として認められるため、経費になる可能性があるものが増えます。実際私はサラリーマンをしながら物販の仕事を個人事業主でしていましたが、会社にバレることもなかったです。

個人事業主になれば書籍・商材・セミナー代に加えて、これらも経費になる可能性があります。

- パソコン、スマホ、タブレット

カジノ専用の端末にします - インターネット回線(Wi-Fi)

オンラインカジノをプレイするため - デスクと椅子

デスクトップパソコンを置くため

(ゲーミングチェアなどはより効果的) - 家賃

カジノプレイ部屋と専有面積の割合

このようにオンラインカジノと結びつくものを、無理のない範囲で候補に挙げていきましょう。

個人事業主は無料で誰でもカンタンになれます

個人事業主になるのにお金はかかりません。そして最寄りの税務署で書類を提出するだけなので、5分くらいで手続きは終わりました。

「個人事業主」と聞くととても大きなことをやりそうなイメージでしたが、実際に税務署に行ったらスタッフが親切に書き方を教えてくれて「こんなカンタンなのか!」と呆気にとられました。

少し迷ったのが「屋号」「事業内容」「申告方法」だったので、ポイントを先にシェアしておきます。

- 屋号

カンタンな会社名みたいなものです。

好きな名前で問題ありません。 - 事業内容

「オンラインゲーム」「ゲーミング」「eスポーツ」などが良いと思います。 - 申告方法

「青色」と「白色」があり、税金がお得なのは青色申告です。

カジノで稼ぎたい人は青色がおすすめです。

個人事業主の手続き方法と必要書類の書き方は、国税庁のページでも公開されています。

仮想通貨の税金は雑所得で課税対象

仮想通貨自体の利益は「雑所得」になり、仮想通貨を使ってカジノで勝った利益は「一時所得」になります。

[平成30年4月1日現在法令等]ビットコインは、物品の購入等に使用できるものですが、このビットコインを使用することで生じた利益は、所得税の課税対象となります。

このビットコインを使用することにより生じる損益(邦貨又は外貨との相対的な関係により認識される損益)は、事業所得等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所得に区分されます。

(国税庁)ビットコインの課税関係

雑所得は名前の通り、他のいずれにも当たらない所得のことです。公的年金、非営業用貸金の利子、著述家や作家以外の人が受ける原稿料や印税、講演料や放送謝金などが該当します。

また一時所得のように特別控除がなく、非課税枠もありません。そのため仮想通貨単体で利益が出た時は、カジノで利益が出た時より税金が高くなります。

例えば同じ1,000万円の利益が出た時を比べてみましょう。

- 仮想通貨(雑所得)

課税所得:962万円

=1,000万円ー38万円(基礎控除)

税金:約500万円

所得税が約400万円、住民税が約100万円 - カジノ(一時所得)

一時所得:475万円

=1,000万円ー50万円(特別控除)÷2

課税所得:437万円

=475万円ー38万円(基礎控除)

税金は約230万円

所得税が約180万円、住民税が約50万円

カジノでプレイした場合の税金は入金方法に関係なく同じですが、持っている仮想通貨の税率は高くなります。

ビットコインを使ってカジノで勝った時の税金計算

仮想通貨の中で例えばビットコインを買ってカジノへ入金し、出た利益を円に戻すまでの流れと税金を見てみます。

- ビットコインを買う

円→ビットコイン - カジノへ入金する

ビットコイン→ドルなどのプレイ通貨 - カジノで勝って利益が出る

一時所得で課税 - 出金する

ドル→ビットコイン - 円に換金する

ビットコイン→円

買った時の差額利益は雑所得で課税

このようにカジノとビットコインはそれぞれ分けて課税対象になります。仮想通貨に関しては、仮想通貨取引所の手数料・勉強のための書籍・セミナー・商材代などは経費になる可能性が高いです。

まとめ

現時点でオンラインカジノの税金に関する明確な法律はありませんが、利益が出たら「一時所得」として納税がベターです。勝った時の賭け金をいつもメモしておけば安心です。

年間利益が50万円を超えたら(お勤めの人は20万円)、確定申告の準備をしましょう。サラリーマンの人は、住民税を「自分で納付」にすれば会社にバレずにできます。

もし仮想通貨を使う場合は、仮想通貨自体の利益も「雑所得」として申告を忘れずに。そしてガッツリ稼いで税金対策したい人は、個人事業主になって合法な経費を増やしましょう。

きちんと利益を手元に残してはじめて稼ぎが確定するので、税金をしっかり払って気持ちよくオンラインカジノを楽しみましょう!

コメントを残す